Aujourd’hui, on va découvrir comment les jeunes entreprises récoltent les capitaux nécessaires pour écrire leur succès financier. Vous avez compris, on va parler de la levée de fonds en Start-up. C’est parti ! Bien entendu, préparez-vous pour une petite surprise 😉.

Au programme de cet article :

- ➡️ La définition de la levée de fonds.

- ➡️ Le processus.

- ➡️ Interview.

- ➡️ Les levées de fonds à retenir.

Levée de fonds définition

Avant de s’immerger 🤿 totalement dans le sujet, on va d’abord s’interroger sur la définition de ces termes.

La levée de fonds, en termes généraux, fait référence au processus par lequel une entreprise ou une organisation cherche à obtenir des financements 💰 ou des capitaux financiers auprès d’investisseurs, de prêteurs ou de donateurs pour soutenir ses activités, son expansion ou ses projets.

Dans le contexte des start-ups et du monde de l’entrepreneuriat, la levée de fonds désigne l’obtention de financements extérieurs pour développer une jeune entreprise.

Il existe plusieurs méthodes courantes pour réaliser une levée de fonds. On va voir ça dès maintenant.

Le capital risque

Les investisseurs en capital-risque fournissent des fonds à des start-ups en échange d’une participation au capital de l’entreprise.

Il est souvent abrégé en « VC » pour « Venture capital » en anglais. C’est un type de financement d’entreprise où des investisseurs, appelés « capital-risqueurs » ou « investisseurs en capital-risque », fournissent des fonds à des start-ups et à des entreprises en croissance en échange d’une participation au capital de l’entreprise.

Ils investissent généralement dans des entreprises qui ont un fort potentiel de croissance 📈, mais qui peuvent également comporter un niveau de risque élevé.

| Aspect | Description |

| Objectif | Soutenir des entreprises à fort potentiel de croissance, en particulier les start-ups. |

| Financement en échange de participation | Investissement de fonds en échange d’actions ou de participation au capital de l’entreprise. |

| Risque et rendement | Haut risque, avec un potentiel de rendement significatif en cas de succès. |

| Implication des investisseurs | Fournissent des conseils, des ressources et de l’expertise en plus du financement. |

| Phases de financement | Intervient à différentes étapes du développement de l’entreprise (amorçage, démarrage, croissance, IPO). |

| Sortie | Les gains sont réalisés lors de la vente de l’entreprise ou de son entrée en bourse. |

Le financement participatif (ou crowdfunding)

Les entreprises sollicitent des petites contributions financières auprès d’un grand nombre de personnes via des plateformes de crowdfunding en ligne 🖥️. Ce financement participatif devient de plus en plus populaire ces dernières années. Il offre de nouvelles opportunités de financement pour une variété de projets et d’entreprises.

| Aspect | Description |

| Types de crowdfunding |

Don : contributions sans attente de retour financier. – Récompenses : récompenses non financières en échange du soutien. – Prêt : prêt d’argent avec remboursement futur. – Investissement : investissement en échange d’actions ou de participation.

|

| Plateformes de crowdfunding |

Des plateformes en ligne permettent aux porteurs de projet de créer des campagnes de financement participatif.

|

| Projets variés |

Utilisé pour financer une grande variété de projets, y compris des lancements de produits, des films, des projets communautaires, des entreprises, etc.

|

| Partage des risques et récompenses |

Le financement est distribué parmi de nombreux contributeurs, réduisant la dépendance envers un seul investisseur.

|

| Visibilité et marketing | Opportunité de promouvoir le projet, d’attirer l’attention des médias et de créer une base de supporters. |

| Règlementations | Les règlementations varient d’un pays à l’autre, avec des lois spécifiques régissant le crowdfunding. |

Le financement par emprunt

C’est un mécanisme de collecte de fonds. Une entreprise ou une organisation emprunte de l’argent à des prêteurs, généralement sous la forme de prêts bancaires 💳, d’émissions d’obligations ou de financement obtenu auprès d’investisseurs privés. L’entreprise a l’obligation de rembourser le montant emprunté, souvent avec intérêt, sur une période définie. Il existe plusieurs méthodes de financement par emprunt telles que :

- Prêts bancaires 💰.

- Obligations.

- Prêt participatif.

- Lignes de crédit.

Les prêts sont souvent sécurisés par des garanties, telles que des biens immobiliers 🏢, des équipements ou des actifs d’entreprise. En cas de défaut de paiement, le prêteur peut saisir ces actifs pour récupérer sa créance.

| Aspect | Description |

| Types de financement par emprunt | Prêts bancaires — Obligations — Prêt participatif — Lignes de crédit |

| Intérêt et modalités de remboursement |

Les entreprises paient un intérêt sur le montant emprunté et remboursent conformément aux modalités du contrat.

|

| Sécurisation du prêt |

Les prêts sont souvent sécurisés par des garanties, comme des biens immobiliers ou des actifs de l’entreprise.

|

| Avantages |

Accès rapide à des liquidités — Maintien du contrôle de l’entreprise — Déduction des intérêts comme dépenses fiscales.

|

| Inconvénients |

Remboursement avec intérêt — Risque de charge financière — Conséquences en cas de non-remboursement.

|

| Types d’entreprises |

Utilisé par des entreprises de toutes tailles, y compris les petites entreprises, les sociétés cotées en bourse et les organisations à but non lucratif.

|

L’amorçage

L’amorçage est également connu sous le terme « Seed funding » 🌱. C’est une étape cruciale dans le cycle de financement des start-ups. Il s’agit du tout premier financement qu’une start-up obtient pour lancer ses activités, développer un prototype ou mener des études de marché.

Les sources de financement de l’amorçage peuvent inclure :

- Les économies personnelles.

- Des investisseurs providentiels.

- Des concours 🖊️.

L’objectif est de transformer une idée prometteuse en entreprise fonctionnelle.

| Aspect | Description |

| Définition de l’amorçage | Première étape de financement des start-ups, fournissant des capitaux pour le lancement initial. |

| Sources de financement |

Comprend les économies personnelles des fondateurs, les investisseurs providentiels, les subventions, etc.

|

| Investisseurs providentiels | Business angels investissent leur propre argent en échange d’une participation au capital. |

| Objectifs de l’amorçage |

Transformer une idée en une entreprise fonctionnelle, démontrer un modèle commercial viable, attirer des clients et élaborer une stratégie de croissance.

|

| Taille des investissements | Les montants investis sont modestes par rapport aux étapes ultérieures de financement. |

| Risques associés | Étape très risquée avec un taux élevé d’échec. |

| Évolution vers d’autres étapes de financement | Une fois réussi, l’amorçage peut mener à des financements ultérieurs, comme le capital-risque. |

| Importance de la préparation | Une préparation solide, y compris un plan d’affaires, est essentielle pour attirer les investisseurs. |

Les subventions et les concours

Ce sont des sommes d’argent 💸 ou des avantages financiers fournis par des gouvernements, des organisations à but non lucratifs pour soutenir :

- Des projets.

- Des activités.

- Ou encore des initiatives spécifiques.

C’est un type de subventions non remboursable. Ce qui signifie que les bénéficiaires n’ont pas l’obligation de rembourser les fonds reçus 🤩.

| Aspect | Description |

| But des subventions | Soutenir des projets, des activités ou des initiatives spécifiques sans obligation de remboursement. |

| Sources de financement | Gouvernements, organisations internationales, entreprises privées, fondations philanthropiques, etc. |

| Types de subventions | Gouvernementales — Privées — Internationales. |

| Application et conformité | Les candidats soumettent des demandes détaillées et doivent se conformer à des règles strictes. |

| Domaines d’application | Recherche, éducation, environnement, santé, technologie, développement économique, etc. |

| Avantages et inconvénients |

Avantages : financement non remboursable ; Inconvénients : compétitivité, suivi administratif, conditions strictes.

|

Levée de fonds seed

Dans le contexte des levées de fonds, la phase « seed » 🌱 fait référence à la première étape de financement qu’une start-up traverse pour obtenir des fonds. Elle est généralement la première étape après le financement initial provenant des fondateurs de l’entreprise ou d’autres investisseurs proches 💓.

La phase « seed » est le tout premier tour de financement auquel une start-up a accès. À ce stade, la jeune entreprise peut encore être au stade de la conception du produit, du développement préliminaire ou de la recherche de marché.

Les investissements dans cette phase sont généralement modestes par rapport à des tours de financement ultérieurs. Les montants levés varient considérablement en fonction de la nature de l’entreprise et de ses besoins spécifiques.

Les investisseurs peuvent être des investisseurs providentiels, des amis 🧑🏾❤️🧑🏻, des membres de la famille ou des fonds de capital-risque spécialisés dans les premiers tours.

Ces fonds sont utilisés pour des besoins essentiels tels que le développement du produit, la recherche de marché…

Levée de fonds série A B C

Les tours de financement de série A, série B et série C sont des étapes clés dans le parcours de levée de fonds d’une start-up. Chacun de ces étapes représente une phase de développement et de croissance de l’entreprise. Elles sont caractérisées par des montants de financement plus importants et des exigences de performance plus élevées.

Levée de fonds série A

La série A est généralement la première ronde de financement institutionnel d’une start-up, suivant la phase « seed ». À ce stade, la start-up a déjà validé son concept, peut avoir développé un prototype ou lancé un produit minimum viable (MVP) et a acquis une quantité définie d’utilisateurs ✅.

Le montant de financement dans une série A varie considérablement, mais il peut aller de quelques millions à une dizaine de millions de dollars.

Les investisseurs de cette série sont généralement des fonds de capital-risque et des investisseurs institutionnels. Ils recherchent des start-ups qui ont prouvé leur potentiel de croissance et de rentabilité.

Levée de fonds série B

La série B est la ronde de financement suivante après la série A. Généralement, la start-up a fait ses preuves, montre une croissance constante, une solide base de clients et une rentabilité future prévisible.

Les montants de financement sont généralement plus élevés que ceux de la série A et peuvent varier de plusieurs dizaines de millions de dollars à plus d’une centaine de millions.

Les investisseurs de la série B sont généralement les mêmes que ceux de la série A, ainsi que des fonds d’investissements privés et des sociétés de capital-investissement.

Ces fonds sont généralement utilisés pour la croissance accélérée, l’expansion sur de nouveaux marchés, l’acquisition de concurrents ou l’investissement dans la recherche et le développement.

Levée de fonds série C

La série C est la troisième ronde 🟢 de financement majeure après la série B. À ce stade, la start-up est généralement à un stade avancé de développement, a une base solide de clients, est en voie de devenir profitable, et peut même envisager une introduction en bourse à moyen terme.

Les montants de financement de cette série sont encore plus importants que ceux des tours précédents et peuvent dépasser plusieurs centaines de millions de dollars.

Les investisseurs incluent souvent des sociétés de capital-investissement, des investisseurs institutionnels et parfois des sociétés de capital-risque.

Ces fonds sont utilisés pour une croissance massive, l’expansion mondiale 🌍, la consolidation du marché, les acquisitions stratégiques, ou pour préparer l’entreprise à une éventuelle entrée en bourse.

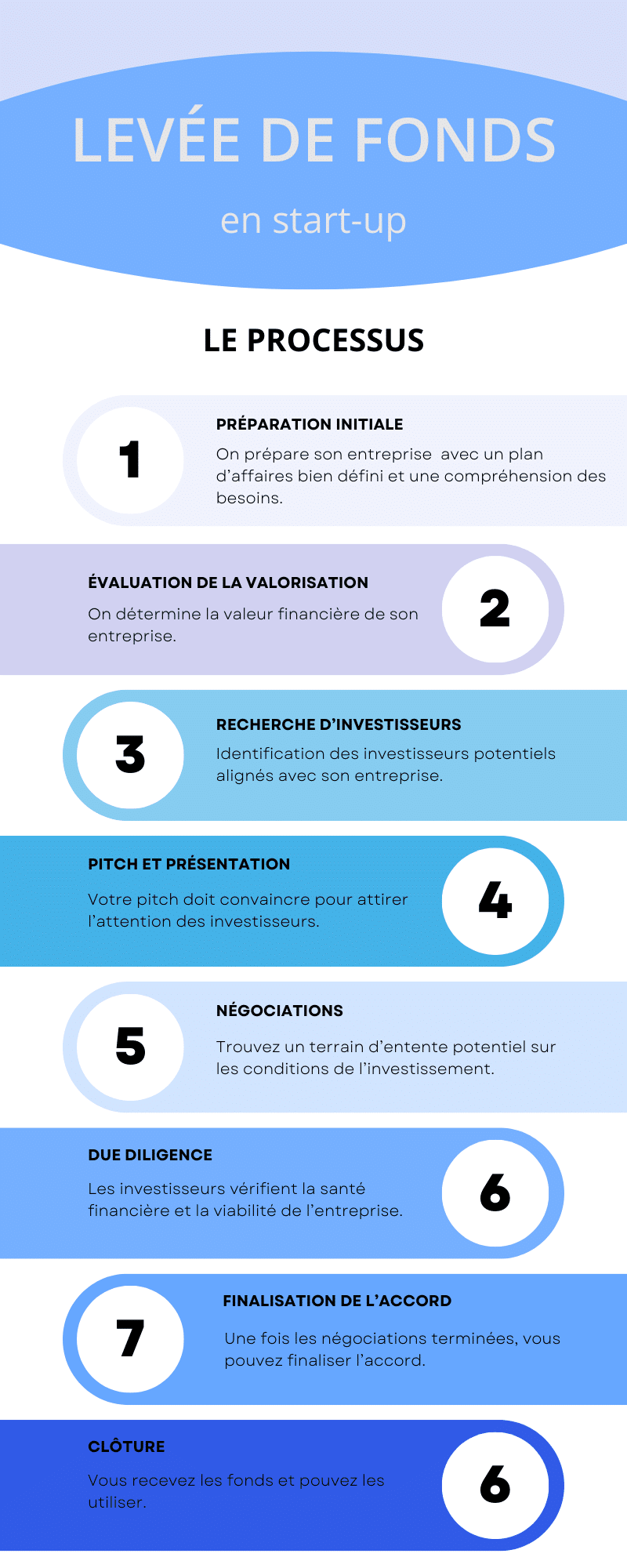

Le processus de levée de fonds en start-up

Comme vous pouvez vous en douter, le processus est complexe et nécessite une préparation minutieuse. On va voir ensemble les différentes étapes qui composent la levée de fonds en start-up.

Développer les étapes 👇

1. Préparation initiale

Cette phase implique la préparation de votre entreprise pour la levée de fonds. Il faut s’assurer d’avoir une bonne équipe 💪, un plan d’affaires bien défini et une compréhension claire de ses besoins en financement.

Cette préparation comporte, bien évidemment, plusieurs étapes.

- Analyse de l’entreprise : Vous commencez par une évaluation approfondie de votre entreprise. Vous allez examiner :

- ➡️ Votre modèle commerciale.

- ➡️ Vos finances.

- ➡️ Vos indicateurs de performances.

- ➡️ Votre positionnement…

- Besoins de financement : Ici, vous allez réellement identifier pourquoi vous avez besoin de fonds.

- Objectifs financiers : Déterminez les objectifs financiers de la levée de fonds. Quelle somme d’argent espérez-vous levez ?

2. Évaluation de la valorisation

Il est essentiel de déterminer la valorisation de son entreprise. Cela comprend sa valeur financière, avant de commencer à chercher des investisseurs. On l’appelle d’ailleurs évaluation pré-money et c’est le processus d’estimation de la valeur de votre entreprise avant de lever des fonds.

Cette valeur est importante, car elle détermine la part de propriété que les investisseurs recevront en échange ♻️ de leur investissement. Une évaluation réaliste est cruciale pour attirer des investisseurs, car elle reflète la valeur réelle de votre entreprise et établit des attentes claires pour toutes les parties impliquées.

3. Recherches d’investisseurs

Identifiez les investisseurs potentiels qui sont alignés avec votre entreprise et vos objectifs. Cela peut inclure des investisseurs providentiels, des fonds de capital-risque, des sociétés de capital investissements…

Comme vous pouvez vous en douter, c’est une étape essentielle. Avant de commencer, vous devez avoir les idées 💡 claires sur vos besoins en financement. Déterminez combien d’argent, vous avez besoin, à quel stade de développement, vous êtes, et ce que vous pouvez offrir en retour.

Bien entendu, il vous faudra aussi créer un plan d’investissement solide qui explique comment vous utiliserez les fonds que vous recherchez. Mettez en avant votre modèle économique, votre stratégie de croissance et vos projections financières.

Pour trouver vos investisseurs, construisez-vous un réseau, vous pouvez tenter LinkedIn, utiliser des plateformes en lignes ou encore participer à des événements de réseautage.

4. Pitch et présentation

Quand on parle de pitch, on ne parle pas de cette délicieuse petite brioche 🥖… Non, le pitch, c’est une présentation brève et percutante.

Préparez un pitch convaincant qui met en évidence votre entreprise, sa valeur, son marché, son équipe et son plan de croissance. Cette présentation est extrêmement cruciale pour attirer l’attention des investisseurs.

Vous devez réussir à capter l’attention de l’auditoire. Vous pouvez utiliser une histoire (storytelling), une statistique intéressante ou une question.

Il y a des étapes dans votre présentation, les voici 👇 :

- Introduction.

- Problème : Identifiez explicitement le problème que votre entreprise résout. Les investisseurs doivent comprendre pourquoi votre solution est nécessaire.

- Solution ✅ : Présentez votre produit comme la solution. Mettez en avant ce qui rend votre solution unique.

- Marché cible 🎯 : Décrivez qui sont vos clients, montrez la taille du marché et son potentiel de croissance.

- Modèle économique : Expliquez comment vous gagnez de l’argent.

- Traction : Mettez en avant les réalisations clés de votre entreprise.

5. Négociations

Les discussions 👄 et les négociations avec les investisseurs potentiels sont une partie clé 🔑 du processus. Il est important de trouver un terrain d’entente sur les conditions de l’investissement.

Pour réussir dans les négociations, il est essentiel de définir explicitement les objectifs, d’établir des priorités et de se préparer en recueillant des informations sur l’autre partie. L’écoute active et la communication constructive sont des compétences clés, car elles permettent de comprendre les besoins et les préoccupations de l’autre partie.

Faire des concessions stratégiques est souvent nécessaire, tout en recherchant des solutions gagnant-gagnant qui créent de la valeur pour toutes les parties. Une documentation claire et juridiquement contraignante est essentielle pour consigner les termes de l’accord. La gestion du temps est une donnée importante, car les négociations peuvent s’éterniser dans le temps ⏳.

6. Due diligence

La due diligence est un processus d’examen approfondi et d’investigation que les entreprises, les investisseurs et d’autres parties effectuent avant de s’engager dans des transactions commerciales, telles que des fusions et acquisitions, des investissements, des partenariats ou des accords contractuels.

L’objectif de la due diligence est de recueillir des informations 📄 précises et fiables sur une entreprise. Le but ? Évaluer les risques, les avantages, la valeur et la légalité de la transaction. Elle comprend généralement l’examen des finances de l’entreprise, de ses actifs, de ses contrats, de sa gouvernance, de ses ressources humaines, de sa conformité réglementaire, de ses litiges en cours et d’autres aspects pertinents.

Les investisseurs effectuent des vérifications diligentes approfondies pour évaluer la santé financière, la viabilité et le potentiel de votre entreprise. Soyez prêt à fournir des informations détaillées.

7. Finalisation de l’accord

C’est l’étape où toutes les parties impliquées dans une transaction commerciale s’engagent 🫱🏼🫲🏼 à respecter les termes et les conditions convenus. C’est un moment critique qui survient après que les négociations se sont conclues avec succès et que les détails de l’accord ont été convenus.

Une fois que les négociations sont terminées et que la diligence raisonnable est satisfaite, vous pouvez finaliser l’accord et obtenir les fonds.

8. Clôture

Et, c’est la phase finale, on révise les signatures 🖋️ sur les documents finaux tels que les contrats, les accords…

La levée de fonds est terminée lorsque les fonds sont transférés, et les accords juridiques sont signés. À partir de ce moment, vous pouvez utiliser les fonds pour développer votre entreprise conformément au plan établi.

Il est essentiel de surveiller et de respecter les termes de l’accord, afin que toutes les parties s’y conforment et que les objectifs fixés soient atteints.

Maintenant que l’on a vu la définition ainsi que le processus, si on allait demander à une personne qui a déjà réellement fait une levée de fonds pour en tirer les informations dont nous avons besoin ?

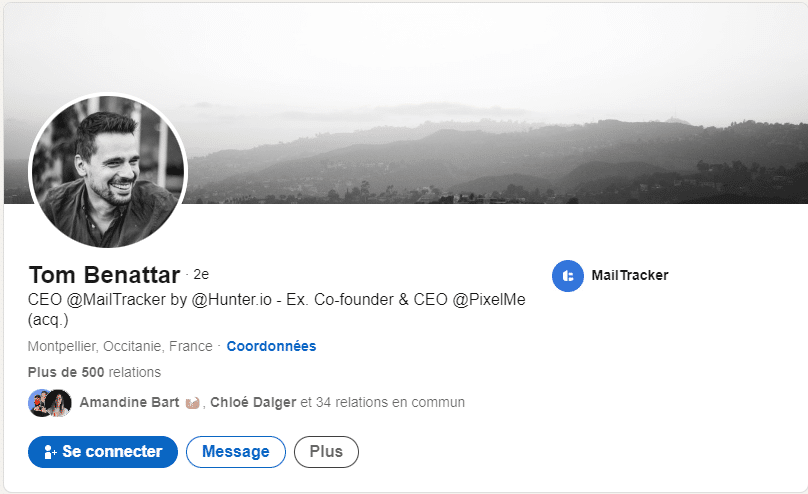

Levée de fonds en start-up : Interview de Tom Benattar

Nous avons posé une série de questions à Tom Benattar qui a effectué une levée de fonds pour son entreprise PixelMe.

Je précise que la levée de fonds dont je vais parle était sur ma boite d’avant PixelMe. Que j’ai revendu il y a un an.

Peux-tu te présenter ? Présenter ton entreprise ? Et, nous dire ce que fait celle-ci ?

Tu as réussi une levée de fonds, peux-tu nous expliquer ce qu’est une levée de fonds ? Comment l’expliquerais-tu à un public novice en la matière ? Et, pourquoi c’est important pour les entreprises ?

Une levée de fonds consiste à donner une partie de son capital en échange d’une somme d’argent à des investisseurs dans le but de permettre à la boite d’augmenter 📈 plus rapidement sa croissance.

Pour un novice, il faut simplement se dire qu’on accorde une partie des parts de son entreprise à un investisseur en échange d’argent que l’investisseur injecte dans la société. Le but pour l’investisseur étant de récupérer 10 à 100 fois son investissement initiale au bout de cinq ans.

C’est important uniquement si l’entreprise a une réelle croissance qui nécessite d’avoir beaucoup de capitaux pour aller plus vite et conquérir un marché en attendant de trouver un point d’équilibre.

Quels types d’investisseurs sont généralement impliqués dans une levée de fonds en start-up, et quelles sont leurs motivations ?

Il y a deux types d’investisseurs. On a d’abord les Business Angels 👼 qui sont des entrepreneur qui ont vendu leurs boites ou très bien réussi et qui veulent redonner un peu, défiscaliser, et espère faire une belle plus-value.

Ensuite, on a les investisseurs professionnels (VCs) qui eux sont financés par des très gros corporates. Eux c’est simple, ils savent que pour 10 boites, il y en a une qui va faire x100 de l’investissement et que donc ils vont pouvoir rendre un gros multiple de l’argent aux corporates.

Quels sont les principaux critères que les investisseurs examinent lorsqu’ils envisagent de financer une start-up ?

Ça dépend vraiment du stade (seed, série A, B, C…). Dans notre cas, le seed, les investisseurs vont principalement regarder l’équipe et le marché. Cette équipe est-elle capable de délivrer un truc incroyable sur cinq ans dans ce marché ?

Ce dont je parle, ce sont les tours de financement avec des règles implicites et codifiés. Sur un seed par exemple, la levée sera entre 500K et 2 millions avec une valorisation de 1 à 5 millions, on va dire. La série A, B, C sont les tours d’après qu’une startup va faire pour continuer de se financer.

Quels sont les avantages et les inconvénients de lever des fonds auprès des investisseurs par rapport au financement autonome ou d’autres sources de financement ?

Avantages : de l’argent disponible avant d’avoir du CA ou beaucoup de CA, recruter en masse et rapidement pour aller plus vite, avoir accès à un réseau un peu fermé.

Un investisseur donne de l’argent en échange de parts dans une société.

Son objectif est qu’à terme, il récupère un multiple de son investissement (10 à 100 fois par exemple). Le problème de ça, c’est donc que le prix de cession de la société doit être très élevé pour que l’investisseur puisse avoir ce qu’il veut.

Alors qu’un entrepreneur qui n’a pas levé d’argent va pouvoir vendre sa boite pour quelques milliers voir millions d’euros et sera très content ainsi.

Inconvénients : perte d’autonomie, devoir rendre des comptes et surtout ce que la plupart des entrepreneurs oublient, c’est qu’une boite qui ne lève rien que un seed de 1 million aura une valorisation de 4 à 5 millions. Ce qui veut dire qu’a minima le VC va attendre un exit de 20 à 50 millions. Alors même que l’entrepreneur lui peut devenir riche 💸 en vendant sa boite 5 millions.

Les exemples de levée de fonds à retenir

On va maintenant parler de ces entreprises qui ont réussi à se démarquer avec leur levée de fonds.

Levée de fonds start-up : Uber

Vous connaissez certainement Uber. Oui, on parle bien de l’entreprise en technologie de mobilité. Elle a été fondée en 2009 et propose une application mobile 📱 qui met en relation les passagers cherchant un moyen de transport avec des conducteurs disponibles. Le service d’Uber est principalement axé sur le transport en voiture, bien que la société ait élargi son offre à d’autres modes de transport, tels que :

- Vélo.

- Trottinettes électriques.

- Livraison de repas via Uber Eats.

À présent que l’on sait ce que c’est, on va s’intéresser à sa levée de fonds, qui est l’une des plus remarquables de l’histoire des start-up 🌠.

Lors du lancement en 2009, les fondateurs, Travis Kalanick et Garrett Camp, ont d’abord autofinancé leur entreprise. Cependant, pour accélérer la croissance, ils ont sollicité des investisseurs en capital-risque. En 2010, Uber lève 1.25 million de dollars de financement de capital-risque.

Avec ce financement initial, Uber a pu se développer rapidement dans de nombreuses villes des États-Unis et à l’international. Le modèle de covoiturage était novateur et a suscité un grand intérêt.

En 2011, Uber lève 37 millions de dollars lors de sa ronde de financement de série B, dirigée par Menlo Ventures. Cette ronde a été essentielle pour le développement international de la société.

Au fil des ans, Uber a réalisé plusieurs levées de fonds, avec des investisseurs tels que Google Ventures, Benchmark et d’autres. La société a continué à étendre sa portée mondiale et à diversifier ses services, y compris UberX, UberEATS et UberPool.

Après avoir accumulé des milliards de dollars en financement privé, Uber est finalement entrée en bourse 💰 en 2019. Cependant, son introduction en bourse a été marquée par des questions concernant sa valorisation et ses pertes financières.

Levée de fonds : Welcome to the Jungle

Welcome to the Jungle est une plateforme de recrutement et de contenu destinée aux entreprises et aux chercheurs d’emplois.

Elle a été fondée en 2015 par Jérémy Clédat et Bertrand Uzee.

La société a effectué plusieurs levées de fonds pour soutenir son expansion et le développement de sa plateforme. Trois levées de fonds depuis 2015, plutôt forts, non ?

La première levée de fonds, en 2018, la plateforme avait réussi à lever 7 millions d’euros, et dans le but d’accroître sa notoriété et sa marque. En 2023, la société française a réussi à lever 50 millions d’euros.

Cette troisième levée de fonds est possible grâce à leurs partenaires :

- Revaia.

- XAnge.

- Bpifrance.

- Blisce/.

- Cipio Partners.

- Groupe ADP.

- Kotogri.

- RAISE Sherpas.

Ce financement va permettre à la société d’étendre leur notoriété, puisqu’ils comptent se développer à l’international, notamment aux États-Unis.

Airbnb : Levée de fonds

Une entreprise que vous connaissez sans doute a aussi levé des fonds. Tout à fait, on parle bien d’Airbnb. Cette plateforme en ligne qui permet aux particuliers de louer des logements de courte durée a été fondée en 2008 par Brian Chesky, Joe Gebbia et Nathan Blecharczyk.

Cette société a connu une croissance exceptionnelle, mais voici l’histoire de leur levée de fonds.

Lors de sa création, elle a été lancée avec des moyens financiers limités. Les fondateurs ont même vendu des céréales 🥣 pour lever des fonds initiaux. C’est en 2009 qu’Airbnb réalise sa première levée de fonds de série A réunissant environ 7.2 millions de dollars auprès d’investisseurs dont Sequoia Capital.

Avec les fonds collectés, elle a pu étendre ses activités à l’international, élargissant sa présence dans de nombreuses villes à travers le monde.

Au fil du temps, l’entreprise a réalisé plusieurs levées de fonds supplémentaires, notamment des financements de série B, C et D réunissant des centaines de millions de dollars de financement.

Après des années de développement et de levées de fonds, Airbnb a finalement effectué son introduction en bourse 💰 (IPO) en décembre 2020. Cette étape a été un moment clé dans l’histoire de l’entreprise, lui permettant de devenir une société cotée en bourse.

Conclusion de l’article

Vous le savez, toutes les bonnes choses ont une fin. Et, cet article à propos de la levée de fonds en start-up en fait partie. Nous avons pu aborder des notions telles que :

- ➡️ La définition d’une levée de fonds.

- ➡️ Le processus.

- ➡️ Interview.

- ➡️ Les levées de fonds à retenir.

FAQ de l’article levée de fonds

On n’irait pas vous quitter aussi abruptement sans vous donner quelques notions qui entourent le sujet dont nous avons parlé aujourd’hui. Allez, allons voir ça 👇.

Quelles sont les conséquences d’une levée de fonds pour une start-up ?

Elle a des conséquences significatives pour une start-up. Cela peut avoir un impact majeur sur son développement, sa croissance, sa gouvernance et ses opérations.

Il existe des avantages et des inconvénients, les voici :

- Accès au capital : vous avez accès immédiatement à des ressources financières importantes.

- Validation : La participation d’investisseurs professionnels est souvent perçue comme une validation externe de la viabilité de l’entreprise.

- Réseau : Les investisseurs peuvent apporter souvent des contacts précieux, des conseils et des opportunités de réseautage.

- Ressources : Les investisseurs peuvent fournir des ressources supplémentaires, telles que des compétences, une expertise sectorielle et des outils.

- Visibilité : Une levée de fonds réussie peut générer de l’attention médiatique, ce qui peut accroître la visibilité de la start-up et attirer l’attention d’autres investisseurs.

- Dilution : En échange de l’investissement, les investisseurs acquièrent généralement une part de propriété dans l’entreprise, ce qui peut diluer la participation des fondateurs.

- Pression : Les investisseurs ont des attentes en termes de rendement et de rentabilité, ce qui peut exercer une pression sur la start-up.

- Gestion financière : La gestion des finances devient de plus en plus complexe à mesure que la start-up a davantage de parties prenantes à satisfaire.

- Délais et coûts : Le processus de levée de fonds peut être long et coûteux en temps et en ressources avec la nécessité de négocier les termes de l’accord.

- Dépendance : Une start-up qui lève des fonds peut devenir dépendante des investisseurs pour sa croissance future, ce qui peut limiter son autonomie décisionnelle.

Vous vous en doutez, c’est la fin de notre article, mais vous avez maintenant de solides notions sur la levée de fonds. 🚀