Oggi scopriremo come le giovani imprese raccolgono i capitali necessari per scrivere il loro successo finanziario. Abbiamo capito, parleremo di come raising capital. E si parte! Naturalmente, preparatevi a una piccola sorpresa 😉 .

In programma per questo articolo

- ➡️ La definizione di raising capital.

- ➡️ Il processo.

- ➡️ Intervista.

- ➡️ Raising capital da ricordare.

Come raising capital per le imprese : Definizione

Prima di immergerci completamente nell’argomento, vediamo innanzitutto la definizione di questi termini.

Il raising capital, in termini generali, si riferisce al processo attraverso il quale una attività commerciale o organizzazione cerca finanziamenti 💰 o capitale finanziario da investitori, finanziatori o donatori per sostenere le proprie attività, l’espansione o i progetti.

Nell’ambito delle start-up e del mondo delle imprenditorialità . La raccolta di fondi si riferisce all’ottenimento di finanziamenti esterni per lo sviluppo di una giovane impresa.

Esistono diversi metodi comuni per raccogliere fondi. Vediamoli ora.

Raising capital per le imprese : capitale di rischio

I venture capitalist forniscono fondi alle start-up in cambio di una partecipazione azionaria nella società.

Il capitale di rischio è spesso abbreviato in VC. Si tratta di un tipo di attività finanziamento in cui gli investitori, detti “capitalisti di rischio” o “venture capitalist”, forniscono fondi a start-up e crescita in cambio di una partecipazione azionaria nella società.

In genere investire in società con un elevato potenziale di crescita 📈 ma che possono anche comportare un alto livello di rischio.

| Aspetto | Descrizione |

| Obiettivo | Sostenere le aziende ad alto potenziale di crescita, in particolare le start-up. |

| Finanziamento azionario | Investimento di fondi in cambio di azioni o quote della società. |

| Rischio e rendimento | Rischio elevato, con un potenziale di rendimento significativo in caso di successo. |

| Coinvolgimento degli investitori | Fornire consulenza, risorse e competenze oltre ai finanziamenti. |

| Fasi di finanziamento | Coinvolti in diverse fasi dello sviluppo dell’azienda (seed, start-up, crescita, IPO). |

| Uscita | Gli utili vengono realizzati quando la società viene venduta o quotata in borsa. |

Finanziamento partecipativo (o campagna di crowdfunding)

Le aziende sollecitano piccoli contributi finanziari da un numero elevato di persone attraverso l’online piattaforme di crowdfunding 🖥️. Questa forma di finanziamento è diventata sempre più popolare negli ultimi anni. Offre nuove opportunità di finanziamento per una varietà di progetti e imprese.

| Aspetto | Descrizione |

| Tipi di crowdfunding |

Donazione: contributi senza aspettative di ritorno economico. – Ricompense: ricompense non finanziarie in cambio di sostegno. – Prestito: prestito di denaro con rimborso futuro. – Investimento: investimento in cambio di azioni o quote di capitale.

|

| Piattaforme di crowdfunding |

Le piattaforme online consentono ai proprietari dei progetti di creare campagne di finanziamento partecipative.

|

| Progetti variegati |

Utilizzato per finanziare un’ampia gamma di progetti, tra cui lanci di prodotti, film, progetti comunitari, imprese, ecc.

|

| Condivisione del rischio e ricompense |

I finanziamenti sono distribuiti tra molti contribuenti, riducendo la dipendenza da un singolo investitore.

|

| Visibilità e marketing | Opportunità di promuovere il progetto, attirare l’attenzione dei media e costruire una base di fan. |

| Regolamenti | Le normative variano da Paese a Paese, con leggi specifiche che regolano il crowdfunding. |

Finanziamento del debito

Questo è un raccolta fondi meccanismo. Un’impresa o un’organizzazione prende in prestito denaro dai finanziatori, di solito sotto forma di prestiti bancari 💳, emissioni obbligazionarie o finanziamenti ottenuti da investitori privati. L’azienda ha l’obbligo di rimborsare l’importo preso in prestito, spesso con gli interessi, in un periodo definito. Esistono diversi metodi di finanziamento del debito, come ad esempio:

- Prestiti bancari 💰.

- Obbligazioni.

- Prestiti di capitale.

- Linee di credito.

I prestiti sono spesso garantiti da collaterale come beni immobili 🏢, attrezzature o beni aziendali. In caso di inadempienza, il prestatore può sequestrare questi beni per recuperare il proprio credito.

| Aspetto | Descrizione |

| Tipi di finanziamento del debito | Prestiti bancari – Obbligazioni – Prestiti di capitale – Linee di credito |

| Interessi e termini di rimborso |

Le aziende pagano gli interessi sull’importo preso in prestito e lo rimborsano secondo i termini del contratto.

|

| Garantire il prestito |

I prestiti sono spesso garantiti da garanzie reali, come immobili o beni aziendali.

|

| Vantaggi |

Accesso rapido alla liquidità – Mantenimento del controllo dell’attività – Deduzione degli interessi come spesa fiscale.

|

| Svantaggi |

Rimborso con interessi – Rischio di oneri finanziari – Conseguenze del mancato rimborso.

|

| Tipi di azienda |

Utilizzato da aziende di tutte le dimensioni, comprese le piccole imprese, le società quotate in borsa e le organizzazioni no-profit.

|

Capitale di avviamento – raising capital

La semina è nota anche come Finanziamento di avviamento 🌱. Si tratta di una fase cruciale del ciclo di finanziamento delle start-up. È il primo finanziamento che una start-up ottiene per lanciare la propria attività sviluppare un prototipo o condurre ricerche di mercato.

Le fonti di finanziamento delle fasi iniziali possono essere

- Risparmio personale.

- Investitori angelici.

- Concorsi 🖊️.

L’obiettivo è trasformare un’idea promettente in un’impresa funzionante.

| Aspetto | Descrizione |

| Definizione di finanziamento iniziale | Prima fase di finanziamento per le start-up, che fornisce il capitale per il lancio iniziale. |

| Fonti di finanziamento |

Include i risparmi personali dei fondatori, gli investitori angelici, le sovvenzioni, ecc.

|

| Business angels | I business angels investono il proprio denaro in cambio di una partecipazione azionaria. |

| Obiettivi del finanziamento di avviamento |

Trasformare un’idea in un’azienda funzionante, dimostrare un modello di business valido, attrarre clienti e sviluppare una strategia di crescita.

|

| Dimensione dell’investimento | Gli importi investiti sono modesti rispetto alle fasi successive del finanziamento. |

| Rischi associati | Stadio ad alto rischio con un alto tasso di fallimento. |

| Progressione verso altre fasi di finanziamento | Una volta che il successo è stato raggiunto, la fase di avviamento può portare a successivi finanziamenti, come il capitale di rischio. |

| L’importanza della preparazione | Una solida preparazione, compreso un business plan, è essenziale per attirare gli investitori. |

Sovvenzioni e concorsi

Si tratta di somme di denaro 💸 o di benefici finanziari erogati da governi, organizzazioni non profit a sostegno:

- Progetti.

- Attività.

- O iniziative specifiche.

Si tratta di un tipo di sovvenzione a fondo perduto. Ciò significa che i beneficiari non hanno l’obbligo di restituire i fondi ricevuti 🤩 .

| Aspetto | Descrizione |

| Scopo delle sovvenzioni | Per sostenere progetti, attività o iniziative specifiche senza obbligo di rimborso. |

| Fonti di finanziamento | Governi, organizzazioni internazionali, aziende private, fondazioni filantropiche, ecc. |

| Tipi di sovvenzione | Governativo – Privato – Internazionale. |

| Applicazione e conformità | I candidati presentano domande dettagliate e devono rispettare regole rigorose. |

| Campi di applicazione | Ricerca, istruzione, ambiente, salute, tecnologia, sviluppo economico, ecc. |

| Vantaggi e svantaggi |

Vantaggi: finanziamento a fondo perduto; Svantaggi: competitività, follow-up amministrativo, condizioni rigide.

|

Raccolta di fondi per i semi

Nel contesto della raccolta fondi, la fase “seed” 🌱 si riferisce alla prima fase di finanziamento che una start-up attraversa per ottenere fondi. In genere è il primo passo dopo il finanziamento iniziale da parte dei fondatori dell’azienda o di altri investitori vicini 💓.

La fase “seed” è il primo round di finanziamento a cui una start-up ha accesso. In questa fase, la start-up può trovarsi ancora nella fase di progettazione del prodotto, sviluppo preliminare o mercato fase di ricerca.

Gli investimenti in questa fase sono generalmente modesti rispetto ai round di finanziamento successivi. Gli importi raccolti variano notevolmente a seconda della natura dell’azienda e delle sue esigenze specifiche.

Gli investitori possono essere business angels, amici 🧑🏾❤️🧑🏻, membri della famiglia o fondi di capitale di rischio specializzato nei primi round.

Questi fondi vengono utilizzati per esigenze essenziali come lo sviluppo del prodotto, le ricerche di mercato, ecc…

Raising capital Serie A B C

I round di finanziamento di serie A, serie B e serie C sono fasi fondamentali del processo di raccolta fondi di una start-up. Ognuno di questi stadi rappresenta una fase dello sviluppo e della crescita dell’azienda. Sono caratterizzate da importi di finanziamento maggiori e da requisiti di performance più elevati.

Raccolta di fondi di serie A

La Serie A è generalmente il primo round di finanziamento istituzionale per una start-up, dopo la fase seed. In questa fase, la start-up ha già convalidato il suo concetto, può aver sviluppato un prototipo o lanciato un prodotto minimo vitale (MVP) e ha acquisito una quantità definita di utenti ✅.

L’importo del finanziamento in una Serie A varia notevolmente, ma può variare da pochi milioni a circa dieci milioni di dollari.

Gli investitori di questa serie sono generalmente venture fondi di capitale e investitori istituzionali. Cercano start-up che abbiano dimostrato il loro potenziale di crescita e di redditività.

Raising capital di serie B

La serie B è il round di finanziamento successivo alla serie A. In genere, la start-up ha una comprovata esperienza nel settore record di tracciabilità di una crescita costante, di una solida base di clienti e di una redditività futura prevedibile.

Gli importi dei finanziamenti sono generalmente più elevati rispetto alla Serie A e possono variare da alcune decine di milioni di dollari a oltre cento milioni.

Gli investitori della Serie B sono generalmente gli stessi di quelli della Serie A, nonché investitori privati. fondi azionari e privato società di capitali.

Questi fondi vengono generalmente utilizzati per accelerare la crescita, l’espansione in nuovi mercati, l’acquisizione di concorrenti o gli investimenti in ricerca e sviluppo.

Raising capital di Serie C

La Serie C è il terzo 🟢 grande round di finanziamento dopo la Serie B. In questa fase, la start-up è generalmente in una fase avanzata di sviluppo, ha una solida base di clienti, è sulla buona strada per diventare un’azienda di successo. redditizio e potrebbe anche prendere in considerazione una quotazione in borsa nel medio termine.

Gli importi dei finanziamenti in questo round sono ancora più consistenti rispetto ai round precedenti e possono superare diverse centinaia di milioni di dollari.

Gli investitori spesso includono private equity imprese, investitori istituzionali e talvolta capitalisti di rischio.

Questi fondi vengono utilizzati per una crescita massiccia, per l’espansione globale 🌍, per il consolidamento del mercato, per le acquisizioni strategiche o per preparare l’azienda a un’eventuale IPO.

Come raising capital per le imprese : il processo

Come si può immaginare, il processo è complesso e richiede una preparazione meticolosa. Vediamo le diverse fasi del processo di raccolta fondi per una start-up.

Sviluppare le fasi 👇.

1. Preparazione iniziale

Questa fase prevede la preparazione dell’azienda per la raccolta di fondi. Dovete assicurarvi di avere un buon team 💪 un piano aziendale ben definito e una chiara comprensione delle vostre esigenze di finanziamento.

Questa preparazione prevede ovviamente diverse fasi:

- Analisi del business: si inizia con una valutazione approfondita della vostra attività. Esaminerete

- ➡️ Il vostro modello di business.

- ➡️ Le vostre finanze.

- ➡️ Gli indicatori di performance.

- ➡️ Il vostro posizionamento…

- Requisiti di finanziamento: Qui dovrete individuare il motivo per cui avete bisogno di finanziamenti.

- Obiettivi finanziari: Determinare gli obiettivi finanziari della raccolta fondi. Quanto denaro sperate di raccogliere?

2. Valutazione

È fondamentale determinare il valore della vostra azienda. Questo include il suo valore finanziario, prima di iniziare a cercare investitori. Si tratta della cosiddetta valutazione pre-money, ovvero il processo di stima del valore dell’azienda prima di iniziare la ricerca di investitori. raccogliere fondi.

Questo valore è importante perché determina la quota di proprietà che gli investitori riceveranno in cambio ♻️ del loro investimento. Una valutazione realistica è fondamentale per attirare gli investitori, in quanto riflette il valore reale dell’azienda e stabilisce aspettative chiare per tutte le parti coinvolte.

3. Ricerche di investitori

Identificare i potenziali investitori che sono in linea con la vostra attività e i vostri obiettivi. Questo può includere investitori angelici, capitale di rischio fondi, società di private equity.

Come potete immaginare, si tratta di un passo fondamentale. Prima di iniziare, dovete avere 💡 chiare le vostre esigenze di finanziamento. Scoprite quanto denaro vi serve, in quale fase di sviluppo vi trovate e cosa potete offrire in cambio.

Naturalmente, dovrete anche creare una solida piano di investimento che spieghi come utilizzerete i fondi richiesti. Mettete in evidenza il vostro modello di business, la vostra strategia di crescita e il vostro proiezioni finanziarie.

Per trovare i vostri investitori, costruire una rete, potete provare a LinkedIn utilizzare piattaforme online o partecipare a eventi di networking.

4. Presentazione

Quando parliamo di pitching, non ci riferiamo a quel delizioso panino 🥖 … No, il pitch è una presentazione breve e incisiva.

Preparate un pitch convincente che metta in luce la vostra azienda, il suo valore, il suo mercato, il suo team e il suo piano di crescita. Questa presentazione è estremamente cruciale per attirare l’attenzione degli investitori.

Dovete riuscire a catturare l’attenzione del pubblico. È possibile utilizzare narrazione una statistica interessante o una domanda.

Ci sono delle fasi nella vostra presentazione, ed eccole 👇:

- Introduzione.

- Problema: identificare esplicitamente il problema che la vostra azienda risolve. Gli investitori devono capire perché la vostra soluzione è necessaria.

- Soluzione ✅: Presentate il vostro prodotto come la soluzione. Evidenziate ciò che rende unica la vostra soluzione.

- Mercato di riferimento 🎯: Descrivete chi sono i vostri clienti, mostrate le dimensioni del mercato e il suo potenziale di crescita.

- Modello di business: spiegare come si guadagna.

- Trazione: evidenziate i principali risultati della vostra azienda.

5. Negoziati

Discussioni 👄 e trattative con potenziali investitori sono una parte fondamentale 🔑 del processo. È importante trovare un terreno comune sui termini dell’investimento.

Per avere successo nelle trattative, è essenziale definire esplicitamente obiettivi stabilire le priorità e prepararsi raccogliendo informazioni sull’interlocutore. L’ascolto attivo e la comunicazione costruttiva sono abilità fondamentali, in quanto consentono di comprendere le esigenze e le preoccupazioni dell’interlocutore.

Spesso è necessario fare concessioni strategiche, cercando al contempo soluzioni vantaggiose per tutte le parti. Una documentazione chiara e legalmente vincolante è essenziale per registrare i termini dell’accordo. La gestione del tempo è un aspetto importante, poiché le trattative possono trascinarsi nel tempo ⏳.

6. Come raising capital : Due diligence

La due diligence è un processo di esame e indagine approfondita che le società, gli investitori e altre parti svolgono prima di impegnarsi in transazioni commerciali, come fusioni e acquisizioni, investimenti, partnership o accordi contrattuali.

L’obiettivo della due diligence è raccogliere informazioni accurate e affidabili 📄 su un’azienda. L’obiettivo? Valutare i rischi, i benefici, il valore e la legalità della transazione. In genere comprende l’esame delle finanze, dei beni, dei contratti, della governance, delle risorse umane, della conformità normativa, delle controversie in corso e di altri aspetti rilevanti della società.

Gli investitori conducono un’ampia due diligence per valutare la salute finanziaria, la redditività e il potenziale della vostra azienda. Siate pronti a fornire informazioni dettagliate.

7. Finalizzazione dell’accordo

È la fase in cui tutte le parti coinvolte in una transazione commerciale si impegnano 🫱🏼🫲🏼 a rispettare i termini e le condizioni concordate. È un momento critico che si verifica dopo che le trattative sono state concluse con successo e i dettagli dell’accordo sono stati concordati.

Una volta che le trattative sono state completate e diligenza è soddisfatta, è possibile finalizzare l’accordo e ottenere i fondi.

8. Chiusura

E questa è la fase finale, in cui rivediamo il firme 🖋️ sui documenti finali come contratti, accordi…

La raccolta fondi è completa quando i fondi vengono trasferiti e gli accordi legali vengono firmati. Da quel momento in poi, potrete utilizzare i fondi per sviluppare la vostra attività secondo il piano stabilito.

È essenziale monitorare e rispettare i termini dell’accordo, in modo che tutte le parti si conformino e gli obiettivi stabiliti siano raggiunti.

Ora che abbiamo visto la definizione e il processo, perché non chiediamo a qualcuno che ha effettivamente raccolto fondi di darci le informazioni di cui abbiamo bisogno?

Raising capital per le imprese : Intervista a Tom Benattar

Abbiamo posto una serie di domande a Tom Benattar che ha raccolto fondi per la sua azienda PixelMe.

Devo precisare che la raccolta di fondi di cui sto per parlare riguardava la mia azienda prima di PixelMe. Che ho venduto un anno

fa

Potete presentarvi ? Presentare la sua azienda? E dirci di cosa si occupa?

Avete raccolto fondi con successo. Può spiegarci cos’è la raccolta fondi? Come lo spiegherebbe a un pubblico nuovo? E perché è importante per le imprese?

La raccolta di fondi consiste nel cedere una parte del proprio capitale in cambio di una somma di denaro agli investitori, con l’obiettivo di consentire alla propria azienda di crescere più rapidamente.

Per un principiante, si tratta semplicemente di concedere una parte delle azioni della società a un investitore in cambio di denaro che l’investitore immette nella società. L’obiettivo è che l’investitore recuperi da 10 a 100 volte il suo investimento iniziale dopo cinque anni.

Questo è importante solo se l’azienda sta vivendo una vera crescita, che richiede molto capitale per andare più veloce e conquistare un mercato in attesa di trovare un punto di equilibrio.

Quali tipi di investitori sono generalmente coinvolti nella raccolta di fondi per le start-up e quali sono le loro motivazioni?

Esistono due tipi di investitori. In primo luogo, ci sono gli business angels 👼 imprenditori che hanno venduto le loro aziende o che hanno ottenuto ottimi risultati e che vogliono restituire un po’ di denaro, esentasse, sperando di realizzare una bella plusvalenza.

Poi ci sono gli investitori professionali (VC), che sono finanziati da grandi aziende. Per loro è semplice: sanno che per ogni 10 aziende, ce n’è una che realizzerà x100 dell’investimento, quindi saranno in grado di restituire un multiplo del denaro alle aziende.

Quali sono i criteri principali a cui guardano gli investitori quando prendono in considerazione il finanziamento di una start-up?

Dipende dalla fase (seed, serie A, B, C…). Nel nostro caso, la fase seed, gli investitori guarderanno soprattutto al team e al mercato. Questo team è in grado di fornire qualcosa di incredibile nell’arco di cinque anni in questo mercato?

Mi riferisco a cicli di finanziamento con regole implicite e codificate. A girone di seminaLa start-up, ad esempio, raccoglierà tra i 500.000 e i 2 milioni di euro, con una valutazione compresa tra 1 e 5 milioni di euro. Le serie A, B e C sono i round successivi con cui una start-up si autofinanzia.

Quali sono i vantaggi e gli svantaggi della raccolta di fondi presso gli investitori, rispetto al finanziamento in proprio o da altre fonti?

Vantaggi: disponibilità di denaro prima che si verifichi un turnover o un turnover elevato, reclutamento in massa e rapido per andare più veloce, accesso a una rete in qualche modo chiusa.

Un investitore dà denaro in cambio di azioni di una società.

L’obiettivo è quello di recuperare un multiplo dell’investimento (da 10 a 100 volte, ad esempio). Il problema è che il prezzo di vendita dell’azienda deve essere molto alto perché l’investitore possa ottenere ciò che desidera.

Considerando che un imprenditore che non ha raccolto denaro sarà in grado di vendere la sua attività per poche migliaia o addirittura milioni di euro e sarà molto felice di farlo.

SvantaggiLa perdita di autonomia, il dover rendere conto del proprio operato e, soprattutto, ciò che la maggior parte degli imprenditori dimentica è che un’azienda che non raccoglie più di un milione di semi avrà un’azienda che non è in grado di gestire la propria attività. valutazione di 4-5 milioni. Ciò significa che, come minimo, il VC si aspetta un’uscita di 20-50 milioni. L’imprenditore, invece, può diventare ricco vendendo la sua azienda per 5 milioni.

Come raising capital : esempi da ricordare

Parleremo ora di quelle aziende che sono riuscite a distinguersi dalla massa con la loro raccolta di fondi per le imprese.

Raccolta fondi per le imprese : Uber

Probabilmente conoscete già Uber. Sì, stiamo parlando dell’azienda di tecnologie per la mobilità. È stata fondata nel 2009 e offre un’applicazione mobile 📱 che mette in contatto i passeggeri in cerca di un passaggio con gli autisti disponibili. Il servizio di Uber si concentra principalmente sul trasporto in auto, anche se l’azienda ha ampliato la sua offerta ad altre modalità di trasporto, come ad esempio:

- Biciclette.

- Scooter elettrici.

- Consegna dei pasti tramite Uber Eats.

Ora che sappiamo cos’è, diamo un’occhiata alla sua raising capital, che è una delle più notevoli nella storia delle start-up 🌠.

Quando è stata lanciata nel 2009, i fondatori Travis Kalanick e Garrett Camp hanno inizialmente autofinanziato la loro attività. Tuttavia, per accelerare la crescita, si sono rivolti a capitalisti di rischio. Nel 2010, Uber ha raccolto 1,25 milioni di dollari in finanziamento con capitale di rischio.

Grazie a questo finanziamento iniziale, Uber ha potuto espandersi rapidamente in molte città degli Stati Uniti e a livello internazionale. Il modello di ride-sharing era innovativo e ha suscitato grande interesse.

Nel 2011, Uber ha raccolto 37 milioni di dollari nel suo round di finanziamento di Serie B, guidato da Menlo Ventures. Questo round è stato fondamentale per l’espansione internazionale dell’azienda.

Nel corso degli anni, Uber ha completato diversi round di finanziamento, con investitori tra cui Google Avventure, Benchmark e altri. L’azienda ha continuato a espandere la sua portata globale e a diversificare i suoi servizi, tra cui UberX, UberEATS e UberPool.

Dopo aver accumulato miliardi di finanziamenti privati, Uber è finalmente diventata pubblica 💰 nel 2019. Tuttavia, la sua IPO è stata inficiata da domande sulla sua valutazione e sulle perdite finanziarie.

Come raccogliere capitali: Benvenuti nella giungla

Welcome to the Jungle è una piattaforma di reclutamento e di contenuti per aziende e persone in cerca di lavoro.

È stata fondata nel 2015 da Jérémy Clédat e Bertrand Uzee.

L’azienda ha raccolto diversi round di finanziamento per sostenere la sua espansione e lo sviluppo della sua piattaforma. Tre raccolte di fondi dal 2015 – piuttosto forti, non è vero?

Nella prima raccolta di fondi, nel 2018, la piattaforma è riuscita a raccogliere 7 milioni di euro, con l’obiettivo di aumentare la propria reputazione e il proprio marchio. Nel 2023, la società francese è riuscita a raccogliere 50 milioni di euro.

Questo terzo round di finanziamento è stato reso possibile dai suoi partner:

- Revaia.

- XAnge.

- Bpifrance.

- Blisce/.

- Cipio Partners.

- Gruppo ADP.

- Kotogri.

- RAISE Sherpas.

Questo finanziamento consentirà all’azienda di aumentare la propria visibilità, in quanto prevede di espandersi a livello internazionale, in particolare negli Stati Uniti.

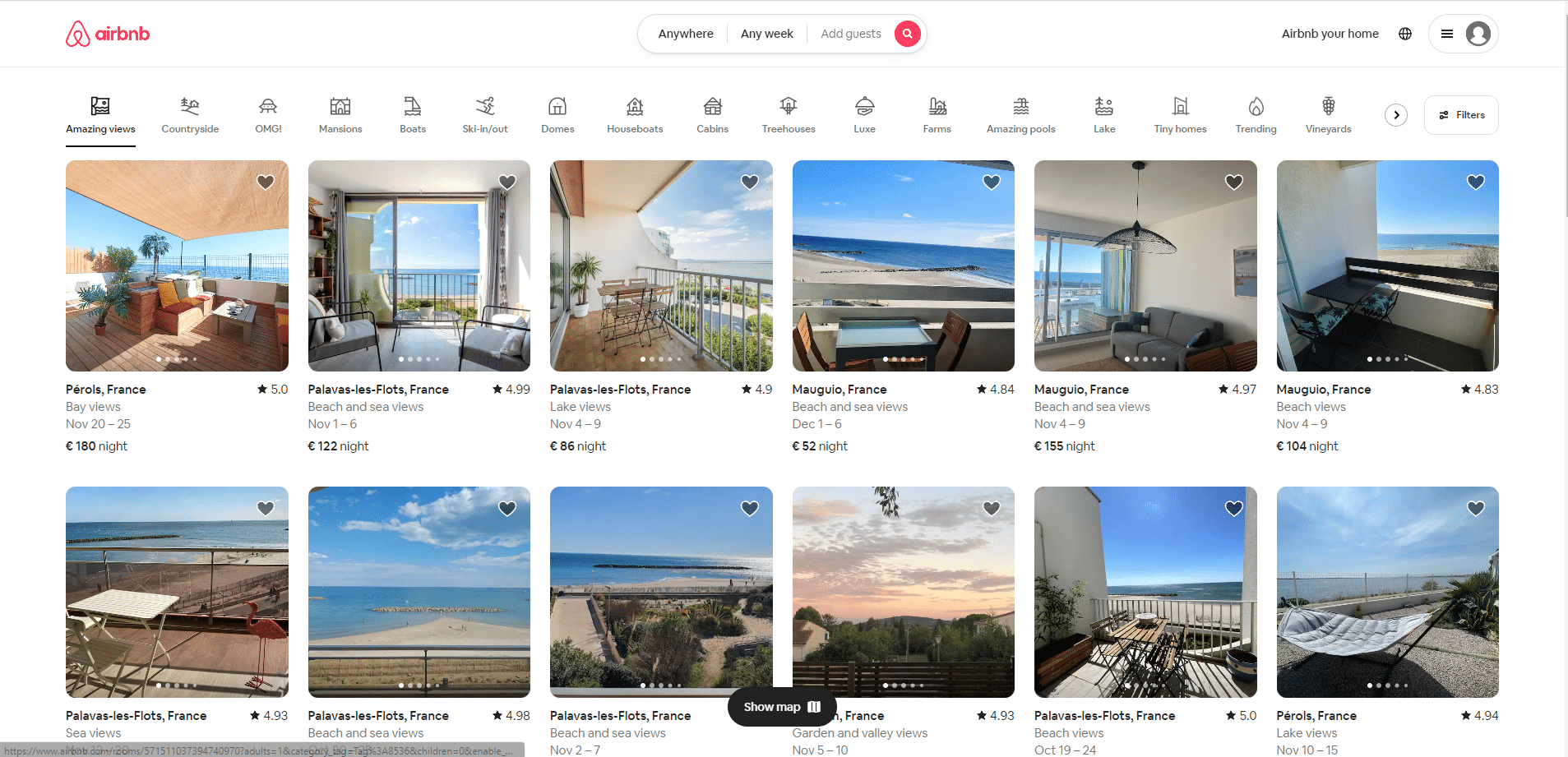

Airbnb : come raccogliere capitali

Anche un’azienda che probabilmente conoscete ha raccolto fondi. Esatto, stiamo parlando di Airbnb. Questa piattaforma online che consente ai privati di affittare alloggi a breve termine è stata fondata nel 2008 da Brian Chesky, Joe Gebbia e Nathan Blecharczyk.

L’azienda ha conosciuto una crescita eccezionale, ma ecco la storia della sua raccolta fondi.

Quando è stata fondata, è stata lanciata con risorse finanziarie limitate. I fondatori vendettero persino dei cereali 🥣 per raccogliere i fondi iniziali. Nel 2009 Airbnb ha completato il suo primo round di finanziamento di Serie A, raccogliendo circa 7,2 milioni di dollari da investitori come Sequoia Capital.

Con i fondi raccolti, l’azienda ha potuto espandere le proprie attività a livello internazionale, aumentando la propria presenza in molte città del mondo.

Nel corso degli anni, l’azienda ha raccolto diversi altri round di finanziamento, tra cui quelli di Serie B, C e D, per centinaia di milioni di dollari.

Dopo anni di sviluppo e raccolta fondi, Airbnb ha finalmente completato la sua offerta pubblica iniziale 💰 (IPO) nel dicembre 2020. Questo passo ha rappresentato un momento chiave nella storia dell’azienda, consentendole di diventare una società quotata in borsa.

Conclusione dell’articolo – Raising capital

Come sapete, tutte le cose belle devono finire. E questo articolo sulla raccolta di fondi per le start-up è una di queste. Abbiamo trattato concetti quali:

- ➡️ La definizione di raccolta fondi.

- ➡️ Il processo.

- ➡️ L’intervista.

- ➡️ I fundraiser da ricordare.

FAQ su come raising capital

Non potevamo lasciarvi così bruscamente senza darvi qualche nozione sull’argomento di cui abbiamo parlato oggi. Forza, diamo un’occhiata 👇.

Quali sono le conseguenze della raccolta di fondi per una start-up?

Ha conseguenze significative per una start-up. Può avere un impatto notevole sullo sviluppo, la crescita, la governance e le operazioni.

Ci sono vantaggi e svantaggi, eccoli.

- Accesso al capitale: si ha accesso immediato a risorse finanziarie significative.

- Convalida: Il coinvolgimento di investitori professionali è spesso visto come una convalida esterna della redditività dell’azienda.

- Networking: Gli investitori possono spesso fornire contatti preziosi, consigli e opportunità di networking.

- Risorse: Gli investitori possono fornire risorse aggiuntive, come competenze, conoscenze settoriali e strumenti.

- Visibilità: Una raccolta fondi di successo può generare attenzione da parte dei media, che possono aumentare il profilo della start-up e attirare l’attenzione di altri investitori.

- Diluizione: In cambio dell’investimento, gli investitori acquisiscono in genere una quota di proprietà dell’azienda, che può diluire la partecipazione dei fondatori.

- Pressione: gli investitori hanno aspettative in termini di rendimento e redditività, che possono mettere sotto pressione la start-up.

- Gestione finanziaria: La gestione finanziaria diventa sempre più complessa man mano che la start-up ha più stakeholder da soddisfare.

- Tempi e costi: Il processo di raccolta fondi può essere lungo e costoso in termini di tempo e risorse, con la necessità di negoziare i termini dell’accordo.

- Dipendenza: Una start-up che raccoglie fondi può diventare dipendente dagli investitori per la sua crescita futura, il che può limitare la sua autonomia decisionale.

Come ci si potrebbe aspettare, questo è il termine del nostro articolo, ma ora avete una solida base su come raising capital. 🚀