Vraag jij je af hoe je een zakelijke lening zonder eigen geld voor startup ? 💰 Wel, in dit artikel geven we je alle voorwaarden voor een lening, en alle andere alternatieven die je hebt als ondernemer.

Laten we meer te weten komen ! 🏃

Hoe zakelijke lening zonder eigen geld voor startup ? 4 Stappen

Ben jij eigenaar van een klein bedrijf en heb je er altijd al van gedroomd om je startup te lanceren, maar heb je niet het nodige kapitaal? 🙈 Je voelt je misschien ontmoedigd, vooral gezien het huidige economische klimaat.

Maar geef je dromen nog niet op! 🙏 Geloof het of niet, je kunt een starterslening krijgen, zelfs als je geen geld hebt. Het enige wat je moet doen is de beschikbare opties onderzoeken en zorgvuldig plannen.

Het doel van dit artikel is om het giswerk weg te nemen bij het vinden en aanvragen van een lening wanneer je niets hebt om als onderpand te geven. 👉 Lees deze tips over hoe je met succes een starterslening kunt afsluiten zonder vooruitbetaling.

1. Evalueer je activa – zakelijke lening voor starters

Richt je eerst op het verbeteren van je persoonlijke kredietscore. 🤔 Dit kun je doen door je schulden af te betalen, op tijd te betalen en je kredietrapport in de gaten te houden.

Maak vervolgens een sterk ondernemingsplan dat je visie en groeistrategie belicht.

Doe ten derde zoveel mogelijk ervaring op in de sector. Dit bewijst uw expertise en toewijding aan zakelijk succes. Tot slot kan het bieden van onderpand, zoals onroerend goed of apparatuur, kredietverstrekkers gemoedsrust geven en uw kansen op goedkeuring vergroten. ✔️

Met hard werk en toewijding kun je dit obstakel overwinnen en de financiering krijgen die je nodig hebt om je bedrijf naar een hoger niveau te tillen. 🚀

2. Bepaal of je kunt terugbetalen

Het is mogelijk om een bedrijf te starten zonder geld of inkomen als je de juiste lening vindt. 👉 Er zijn verschillende opties beschikbaar, van factuurfinanciering tot startersleningen.

Voordat je iets doet, moet je ervoor zorgen dat je onderzoek doet naar je kredietverstrekker, de voorwaarden van de lening begrijpt en het terugbetalingsplan begrijpt. 💡

3. Ken de vereisten van een kredietverstrekker

We weten dat er geld nodig is om geld te verdienen, maar kredietverstrekkers weten ook dat bedrijven zonder geld of inkomsten toch kapitaal nodig hebben om hun bedrijf van de grond te krijgen.🤌

Kredietverstrekkers willen echter de zekerheid dat een bedrijf de lening en rente na verloop van tijd kan terugbetalen. 👉 Dit is waar inkomstenvereisten om de hoek komen kijken. Kredietverstrekkers willen er zeker van zijn dat een bedrijf genoeg inkomsten kan genereren om de kosten en schuldaflossingen te dekken.

Als een kredietverstrekker bijvoorbeeld $10.000 maandelijkse inkomsten eist voor een leningaanvraag, zullen ze bewijs willen dat het bedrijf minstens dat bedrag genereert om de lening goed te keuren en terugbetaling te garanderen. 🤝

4. Begrijp je eigen risico’s

Leningen zonder inkomen hebben vaak een hogere rente vanwege het waargenomen risico. 👀 Daarnaast moet je misschien persoonlijke activa als onderpand geven die in gevaar kunnen komen als het bedrijf niet succesvol is.

Bovendien wordt wanbetaling op je lening gemeld aan de kredietbureaus en kan dit je kredietscore beïnvloeden. 💹 Dit kan het moeilijker maken om financiering te krijgen voor toekomstige activiteiten.

In het algemeen moet je startfinanciering zonder kapitaal voorzichtig benaderen en je bewust zijn van de risico’s voordat je een leningsovereenkomst ondertekent. 🥲 Onderzoek en vergelijk verschillende soorten leningen om de beste lening voor jouw bedrijf te vinden.

Met de juiste financiering en een beetje moeite kunnen jouw ondernemersdromen werkelijkheid worden. 💫

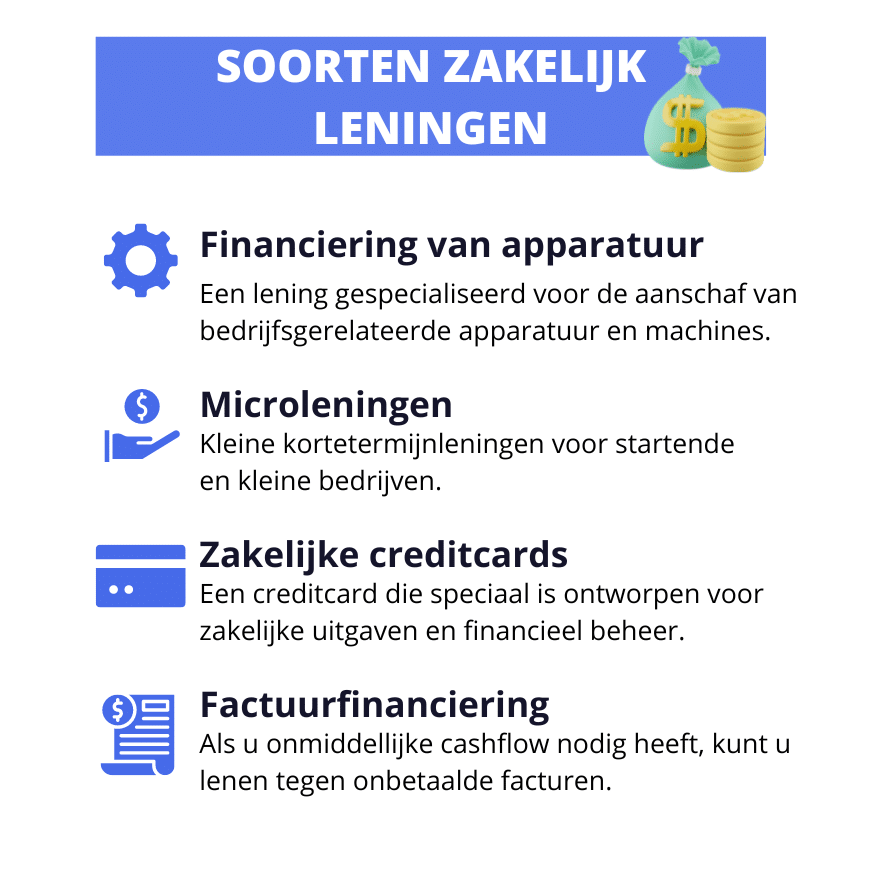

Hoe krijg ik een lening aanvragen zakelijk ? Soorten zakelijk leningen

Als je een nieuw bedrijf start zonder noemenswaardig kapitaal, 🪙 kan het onmogelijk zijn om een traditionele lening aan te vragen bij een financiële instelling vanwege strenge eisen zoals een gevestigde cashflow en onderpand.

Toch zijn er alternatieve financieringsopties die speciaal zijn afgestemd op jonge bedrijven. 👶 Financiering van apparatuur is een van de gunstige opties voor starters die fysieke activa nodig hebben om hun bedrijf te starten, en de apparatuur zelf stelt de lening veilig.

Microkredieten zijn ook handig en bieden kleine kapitaalbedragen, waardoor ze ideaal zijn voor starters met minimale kapitaalbehoeften. 💸 Deze zijn verkrijgbaar bij verschillende bronnen, waaronder overheidsprogramma’s, non-profitorganisaties en online leenplatforms.

Zakelijke creditcards zijn een andere optie die een doorlopend krediet bieden om liquiditeitsproblemen in een vroeg stadium aan te pakken. 💳 Bij het evalueren van leningaanvragen houden kredietverstrekkers rekening met factoren zoals je kredietgeschiedenis, het vermogen om je lening terug te betalen uit geplande inkomsten en reserves, en de levensduur van je bedrijf.

Vaak wordt een persoonlijke garantie van de bedrijfseigenaar gevraagd, wat de noodzaak van een goede persoonlijke kredietgeschiedenis benadrukt. 📊 Startups moeten hun leningen blijven afbetalen om hun bedrijf en financiële gezondheid te beschermen.

Financiering van apparatuur

Uitrustingsleningen zijn een geweldige optie voor bedrijven die apparatuur moeten kopen, maar niet de fondsen of inkomsten hebben om dit te doen. 🛠️ Met dit type lening kunnen bedrijven geld lenen om benodigde apparatuur aan te schaffen en het vervolgens met rente terugbetalen.

Dit type lening wordt meestal gedekt door de apparatuur zelf. 👉 Dit betekent dat als het bedrijf in gebreke blijft, de kredietverstrekker het recht heeft om de apparatuur in beslag te nemen als onderpand.

Sommige kredietverstrekkers eisen echter nog steeds een verkoopvereiste. 💲 Daarom moet je misschien bewijzen dat je bedrijf enige vorm van inkomsten genereert voordat je een lening voor apparatuur overweegt.

Soorten apparatuur die gefinancierd kunnen worden: 👇

-> Commerciële voertuigen: Hieronder vallen vrachtwagens, bestelwagens en auto’s die voor zakelijke doeleinden worden gebruikt.

-> Audio-/videoapparatuur: Artikelen voor mediaproducties zoals professionele camera’s, geluidssystemen en verlichtingsapparatuur.

-> Restaurantapparatuur: Commerciële ovens, koelkasten, friteuses en andere keukenapparatuur vallen in deze categorie.

-> Bouwapparatuur: Onderdelen zoals graafmachines, bulldozers, kranen en laders kunnen worden gefinancierd.

-> IT-apparatuur: servers, dataopslagapparaten, netwerkhardware en andere IT-gerelateerde apparatuur.

-> Sportschool en fitnessapparatuur: Loopbanden, hometrainers, stationaire fietsen en andere fitnessapparatuur.

-> Productieapparatuur: Dit kan variëren van zware machines tot klein gereedschap dat wordt gebruikt in het productieproces.

-> Kantoorapparatuur: Je kunt computers, printers, projectoren, telefoons en andere essentiële kantoorbenodigdheden financieren.

-> Winkelapparatuur: POS-systemen, vitrines, beveiligingssystemen en andere detailhandel-specifieke apparatuur.

-> Landbouwapparatuur: Je kunt tractoren, maaidorsers, irrigatiesystemen en andere landbouwapparatuur financieren.

Microkredieten

Om toegang te krijgen tot microleningen moeten ondernemers die krap bij kas zitten een aantal belangrijke stappen doorlopen.

Onderzoek eerst de aanbieders van microleningen, zoals non-profitorganisaties, overheidsinstellingen en online kredietverstrekkers die gespecialiseerd zijn in kleine leningen.

Deze instellingen richten zich vaak op het ondersteunen van starters en ondernemers die geen traditionele bankfinanciering kunnen krijgen. 💲 Maak vervolgens een solide ondernemingsplan waarin je bedrijfsidee, marktonderzoek en winstgevendheid plan duidelijk worden beschreven.

Dit plan is belangrijk om kredietverstrekkers te overtuigen van je potentiële succes. 🌟 Bouw daarnaast, indien mogelijk, een sterke persoonlijke en zakelijke kredietgeschiedenis op om uw geloofwaardigheid te vergroten.

Vraag ten slotte een microlening aan door uw ondernemingsplan en alle benodigde financiële documenten in te dienen. Veel verstrekkers van microleningen bieden ook mentorschap en bedrijfsadvies aan, waardoor ze waardevolle bronnen zijn voor startende ondernemers.

Zakelijke creditcards

Om een zakelijke creditcard te krijgen als zelfstandige, moet je eerst kijken naar kaarten die ontworpen zijn voor starters of individuen met beperkte bedrijfservaring. 👉 Zoek naar kaarten met een lage rente en gunstige voorwaarden waarvoor je geen hoge persoonlijke kredietscore nodig hebt.

Gebruik bij het aanvragen de bedrijfsnaam en -informatie om een aparte kredietgeschiedenis voor je bedrijf aan te maken. 🧐 Gebruik indien nodig een persoonlijke garantie of een creditcard die geld als onderpand geeft.

Zodra de kaart is goedgekeurd, kunt u deze gebruiken voor kleine, beheersbare aankopen, uw rekeningen op tijd betalen en zakelijk krediet opbouwen. 🧱 Deze verantwoordelijke aanpak toont uw betrouwbaarheid aan kredietverstrekkers en verbetert geleidelijk uw kredietwaardigheid voor toekomstige financiële projecten.

Factuurfinanciering

Factuurfinanciering is een andere optie voor bedrijven zonder liquide middelen of inkomsten. 🙈 Met dit type lening kunnen bedrijven onbetaalde facturen gebruiken als onderpand voor een lening van een kredietverstrekker.

De kredietverstrekker schiet dan een bedrag voor op basis van het factuurbedrag en zodra dit is vereffend, wordt het bedrag plus rente terugbetaald. Dit type lening is ideaal voor bedrijven met een stabiele cashflow maar weinig kapitaal. 🚿

Hoe kom ik aan financiering voor een bedrijf? Alternatieven

Ondernemers die op zoek zijn naar een alternatief voor traditionele bankleningen hebben verschillende opties: 🌟

- Een populaire methode is crowdfunding. 👉 Crowdfunding houdt in dat je een bedrijfsidee online presenteert en veel mensen bij elkaar brengt om een kleine investering te doen.

- Investeringsfondsen is een andere route die geschikt is voor snelgroeiende startups en omvat financiering van investeerders in ruil voor aandelen.

- Ook angel investors, meestal vermogende particulieren die geïnteresseerd zijn in investeringen in een vroeg stadium, kunnen financiering verstrekken.

- Daarnaast zijn er overheidssubsidies en -wedstrijden beschikbaar die niet-terugvorderbare financiering bieden voor specifieke industrieën en initiatieven.

- Peer-to-peer lending platforms en microleningen zijn ideaal voor kleine financieringsbehoeften en verstrekken leningen zonder traditionele bankvereisten.

Elke optie biedt unieke voordelen en geschiktheid, afhankelijk van je bedrijfsmodel en -fase. 👇

Zakelijke subsidies en wedstrijden

Subsidies en wedstrijden bieden startups extra mogelijkheden om financiering te krijgen zonder dat ze kapitaal hoeven terug te betalen of in te houden. 👉 Subsidies worden meestal toegekend voor een specifiek doel en kunnen van verschillende instellingen komen.

Deze zijn vooral nuttig voor starters die al verder zijn dan de conceptfase.

Wedstrijden bieden ondernemers de kans om hun bedrijfsideeën te presenteren in ruil voor prijzen of diensten. 🗣️ Deze evenementen bieden ook informatieverspreiding, netwerkmogelijkheden en feedback van experts.

Hoewel deze evenementen competitief van aard zijn, kan het winnen van subsidies en wedstrijden startups aanzienlijke financiële steun bieden zonder de verplichtingen die gepaard gaan met de financiering zelf.

Partnerschap met andere bedrijven

Samenwerken met een gevestigd bedrijf opent extra financieringsmogelijkheden en geeft je startup geloofwaardigheid. Naast financiële steun bieden deze partnerschappen toegang tot een breder netwerk en middelen.

Het is belangrijk om elk partnerschap zorgvuldig te evalueren om ervoor te zorgen dat het overeenkomt met je bedrijfsdoelstellingen en om de financiële implicaties volledig te begrijpen.

Crowdfunding

Crowdfunding is een populaire en toegankelijke manier geworden voor startups om geld in te zamelen zonder de beperkingen die traditionele financiering met zich meebrengt. 🤩 Het model bestaat uit het verzamelen van kleine donaties van een breed publiek, voornamelijk via online platforms.

Dit is vooral geschikt voor startups die unieke diensten aanbieden en stelt hen in staat om in contact te komen met potentiële geldschieters over de hele wereld .

Er zijn verschillende crowdfundingmodellen: equity, reward-based, donation-based en debt-based:

- Bijequity crowdfunding worden aandelen van een bedrijf geruild voor fondsen, terwijl reward-based crowdfunding investeerders een bepaalde vergoeding biedt.

- Bij reward-based crowdfunding doneren individuen aan een project of bedrijf in de verwachting op een later moment een niet-geldelijke tegenprestatie te ontvangen, zoals goederen of diensten.

- Crowdfunding op basis van donaties is meestal voorbehouden aan sociale of non-profitondernemingen, terwijl crowdfunding op basis van schulden vergelijkbaar is met traditionele leningen, waarbij terugbetaling over een bepaalde periode nodig is en in sommige gevallen rente wordt gevraagd.

- Op schulden gebaseerde crowdfunding, ook bekend als “peer-to-peer lending” of “P2P lending”, is vergelijkbaar met traditionele leningen. In plaats van een lening te krijgen van een bank, krijg je een lening van een groep investeerders. De startup stemt ermee in om de lening met rente terug te betalen over een bepaalde periode.

Platformen zoals Kickstarter en Ulule staan bekend om hun crowdfundinginspanningen. Succes vereist echter een overtuigende campagne, duidelijke doelen, aantrekkelijke beloningen en consistente communicatie om supporters betrokken te houden.

Succesvolle campagnes halen vaak grote sommen geld op en crowdfunding kan ook de publieke interesse in een bedrijfsconcept peilen.

Investeringsfondsen

Als ondernemer toegang krijgen tot investeringsfondsen zonder eigen vermogen vereist een strategische aanpak. 🎯

Begin met het grondig onderzoeken en identificeren van potentiële investeerders die eerder start-ups in uw branche hebben gefinancierd. We stellen een overtuigend voorstel en een gedetailleerd businessplan op dat duidelijk het potentieel van uw idee aantoont, inclusief marktonderzoek, inkomstenprognoses en een duidelijk pad naar winstgevendheid. 💱

We bouwen een uitgebreid netwerk op om in contact te komen met durfkapitalisten en investeringsgroepen. 🤓 Woon startup-evenementen, pitch-wedstrijden en brancheconferenties bij.

Gebruik online platforms die startups en investeerders met elkaar in contact brengen. 👉 Wanneer we met potentiële investeerders werken, richten we ons op het opbouwen van relaties en het effectief communiceren van de visie en langetermijnwaarde van het bedrijf.

Business Angels

“Angel Investors’ of ‘Business Angels’ zijn individuen die de middelen hebben om te investeren in startups, vaak door kapitaal te verstrekken in ruil voor aandelen.

Ze kunnen ook waardevolle mentorship en connecties met de industrie bieden. Netwerken via platformen zoals AngelList, Angel Capital Association en Angel Investment Network of zelfs LinkedIn maakt het makkelijk om potentiële investeerders te ontmoeten. Er zijn gespecialiseerde groepen in verschillende sectoren die gerichte mogelijkheden bieden voor startups.

Als je op zoek bent naar een investeerder, is het handig om contact op te nemen met iemand die expertise heeft op het gebied en een track record van succesvol investeren. De aanpak moet het potentieel van het bedrijf effectief overbrengen en aansluiten bij de interesses van investeerders.

Recapitulatie : Hoe krijg je een zakelijke lening zonder eigen geld voor een nieuw bedrijf ?

Een startup bouwen is net als naar de sportschool gaan. 💪 De eerste keer is altijd het moeilijkst. Een bedrijfslening voor starters afsluiten zonder kapitaal kan moeilijk zijn, maar niet onmogelijk. Dit vereist een goed begrip van de financiële projecties van het bedrijf, evenals een hoge mate van organisatie en vasthoudendheid. Begin met het maken van een solide ondernemingsplan dat laat zien hoe winstgevend je bedrijf is.

Ga op zoek naar activa die als onderpand kunnen worden gebruikt. 🤑 Maak realistische financiële prognoses die als leidraad dienen voor je afbetalingsstrategie. En het allerbelangrijkste : bereid je voor op de potentiële risico’s en uitdagingen die in het verschiet liggen.

Wees tijdens dit proces transparant met je kredietverstrekker.🧊 Leg duidelijk uit wat je bedrijfsmodel, doelen en strategie zijn. Benadruk je plannen om inkomsten te genereren en welke maatregelen je neemt om risico’s te beperken. Houd in gedachten dat kredietverstrekkers eerder geneigd zijn om in je idee te investeren als ze het begrijpen en het potentieel zien. 💡

FAQ : Hoe krijg ik een bedrijfslening voor startende ondernemers zonder geld?

Is het mogelijk om een bedrijfslening te krijgen zonder geld?

Ja, het is moeilijk, maar het is mogelijk om een zakelijke lening te krijgen, zelfs als je het geld niet hebt. 😊 Opties zijn microleningen, crowdfunding en het vinden van investeerders zoals angel investors en venture capitalists.

Het maken van een sterk businessplan en het aantonen van het potentieel voor succes kan een lange weg afleggen bij het veiligstellen van dergelijke financiering. 👏

Hoe krijg je een zakelijke lening als je net bent begonnen? Hoe kan ik een startup financieren zonder geld?

Om toegang te krijgen tot zakelijke leningen als je net begint, moet je je richten op door de overheid gesteunde leningen, etc. 👉 Een goed persoonlijk krediet opbouwen en gebruikmaken van netwerken van investeerders en durfkapitalisten kan ook nuttig zijn.

Nu weet je hoe je een zzakelijke lening zonder eigen geld voor startup ! 🤑